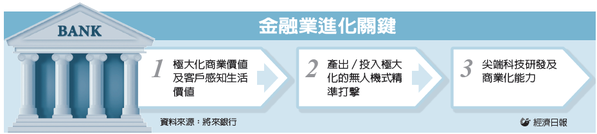

「場景金融」蔚為風行,透過創意家在各生活場景的觀察,抽絲剝繭,從眾多指摽數據裡找出最具效益的關鍵指標,達成「無人機式精準打擊」,正是未來金融服務的重要進化關鍵。

先了解當今背景,無論喜歡與否,現今消費者接收資訊的特性「同溫層效應」,在社群媒體分眾行銷下日益加劇,人們愈來愈只能看到與自己當下偏好、興趣相近的內容,企業若想獨力瞭解消費者需求,或透過單一廣宣通路與消費者全面溝通的難度變高,僅靠同一個公版方案想囊括大多數消費者的心,可不簡單。

也因此,金融業開始大舉與生活場景提供者合作,就如同蝙蝠俠與智囊阿福管家的合作無間,掌握情資、運用尖端科技正中紅心。

舉例來說,與其廣撒100萬封Email或推播訊息給每一位銀行客戶,平均互動率低於2%,不如更精準地提供專屬客製化且具吸引力的內容,發給5萬個預估高回應率或潛在需求者,目標互動率24%~33%,更能提升客戶好感度並降低被打擾的機率。

前述那些98萬封沒被打開的Email背後,可能是20萬個不悅的客戶或是40萬個一次又一次被無感訊息打擾,而且對銀行失去熱情甚至封鎖訊息的客戶。

打中消費者心中的靶,得一分,沒有打中靶,不是得零分,有可能是拿到負一分,甚至扣五分的負面傳播效果。

說容易,做出難,「場景金融」的理想化是從每一個個體的角度出發,從天生迥異的個性及所處人生階段,在時間軸線下切分年、月、日、時,面對各式不同生活情境時,預判消費者將做的選擇或被誘發後的選擇,導入金融服務並長相左右。

例如當消費者使用地圖App,規劃從A地到B地時,除可選擇出發時間、交通工具選項如步行、腳踏車、自駕汽車、計程車及大眾運輸方式外,或可考量結合兩地的天氣情況、同行人數及當地治安等,例如,四人同行搭計程車,比較搭乘捷運及公車轉乘,在金錢面可能是相對划算的做法。

更進一步,若B地治安不佳,或許優先推薦汽車或計程車,比起步行或腳踏車更能兼顧消費者的人身安全,必要時,消費者亦可即時加購意外或強盜保險等。

若是搭車前往特賣會或百貨公司商圈,亦可評估提供即時提高額度服務或專屬百貨信用貸款,端視客戶需求而定。

不僅如此,考量「單一消費者的時間價值及金錢價值間的權衡」而做出推薦更是關鍵。

若面臨一位高齡、高收入者或者當下身體狀態不佳的客戶,在經客戶同意的前提下,優先推薦舒適且較快速抵達的方式,而非僅考慮省錢但過度消耗體力的選項。

整合生活的金融服務,不單以「交易金額」作為推薦搭配的指標,而是以「提升客戶感知生活價值(實虛整合,心理層面包含便利性、好感度)」為主,讓客戶更願意與生活場景增加互動及深度接觸,創造長尾效益。

(作者是將來銀行NEXT BANK協理)