|旺得富理財網 |馮恩惠

90歲黃媽媽有塊30坪的土地,她想留給2個小孩,不知怎麼做最省稅?目前有3個選項:賣掉、贈與或繼承,退休理財顧問廖嘉紅(R姊)直接公布答案,就是繼承最省稅,為什麼?黃媽媽土地30年漲3倍,如果選擇賣地或贈與,都要繳土地增值稅270萬元,如果是繼承已交遺產稅,就免土地增值稅。

R姊在臉書「R姐財富方舟-廖嘉紅」表示,黃氏兄弟的父親早已離世,黃媽媽已經90歲,名下最寶貴的財產,就是民國80年購買30坪的土地,其他的資產不多,所以遺產稅並不多。

於是,眾人都開始思考黃媽媽這塊土地該如何處理呢?大家都在想:哪一種方式最省稅呢?是在黃媽媽在世時賣掉?贈與給2兄弟共同擁有?又或者是透過繼承方式處理呢?直接先給答案:最省稅的方式就是繼承。

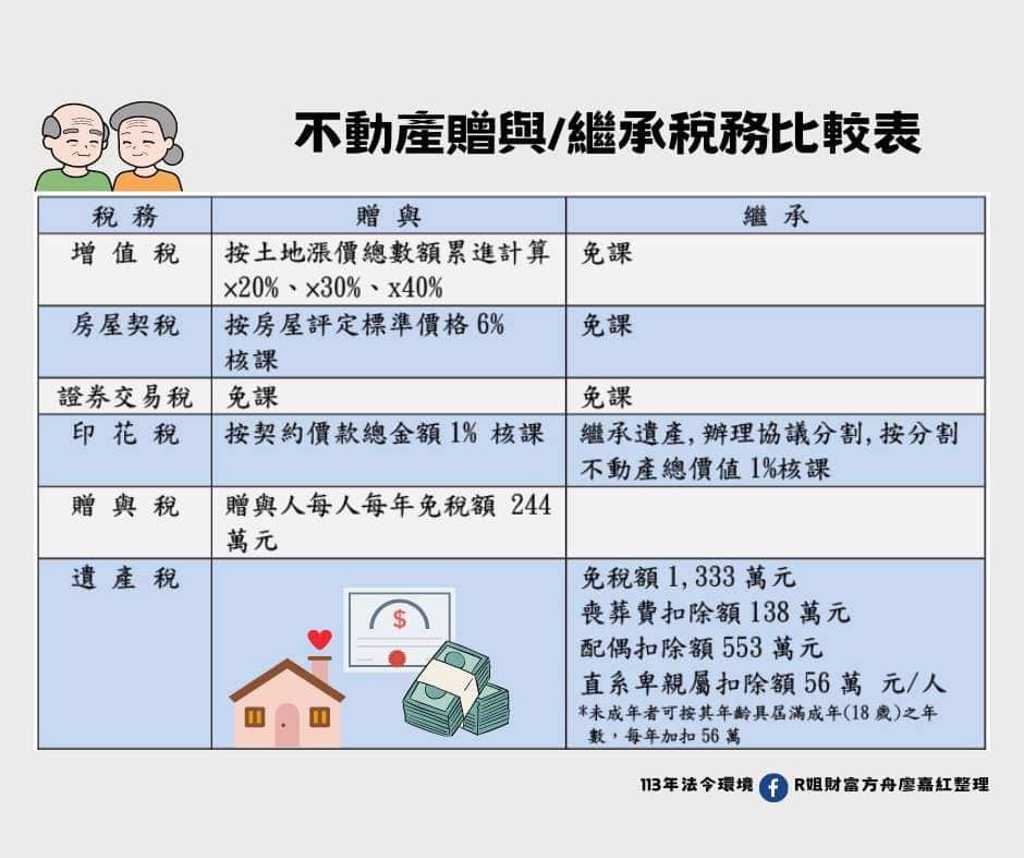

為什麼繼承最省稅呢?那麼,我們必須了解我們究竟在節省什麼稅?首先,不動產中有一項重要的稅就是「土地增值稅」。當所有權人出售或贈與土地時,除了公共用地或農地等特殊情況,都要繳交土地增值稅。

對於黃媽媽名下的土地,自民國80年購買到現在113年間,桃園的土地已經漲價了一大段。民國80年每平方公尺是10萬,113年每平方公尺30萬,公告地價變3倍,政府就用這個漲幅來計算土地增值稅。即使只有30坪的土地,計算出來的「土地增值稅」就要270萬元。

無論選擇賣掉或贈與給你們,目前都需要繳納270萬的土地增值稅。2兄弟嚇一跳!如果選擇繼承,則不需要支付土地增值稅。政府考量到已經徵收過遺產稅,因此在繼承時不會再徵收土地增值稅。

贈與取得更慘!要繳土地增值稅、贈與稅,未來出售要繳房地合一稅

不動產還有另一項重要的稅負「房地合一稅」,該稅於105年1月1日開始實施。考慮繼承之後土地為兄弟共有,到最後往往是出售分錢。黃大哥提出一個問題:如果我們繼承後很快賣掉,需要付高額的「房地合一稅」嗎?

事實上,這個案例不適用「房地合一稅」。雖然黃式兄弟雖然是105年後才繼承取得不動產,看起來應該要適用「房地合一稅」。依財政部解釋令,繼承取得的不動產是否適用新制房地合一稅,是依照被繼承人(黃媽媽)取得該房地日期來判斷:

◎若被繼承人在105年1月1日以前取得房地,則原則上適用舊制。

◎若被繼承人在105年1月1日以後取得房地,則一律適用新制。

如果黃氏兄弟以買賣或贈與,在105年後取得黃媽媽的土地,除了要繳土地增值稅140萬,未來再出售就適用房地合一稅,土地的獲利要依持有時間繳房地合一稅。

如果黃氏兄弟以2000萬向媽媽購買,3000萬出售,中間1000萬的價差要課房地合一稅,如果2年出售房地合一稅率45%,也就是450萬;就算持有超過10年稅率15%,也要150萬。

如果是贈與取得更慘,贈與時除了要繳土地增值稅,還要繳贈與稅,未來出售一樣要繳房地合一稅。總之,若黃氏兄弟選擇繼承後出售土地,只需要考慮遺產稅。

因為繼承當下不需支付土地增值稅,未來出售則以繼承的時間為土地增值稅的起算點。且因為繼承適用舊制,所以土地的獲利不用繳所得稅。這將大幅節省稅款,是最省稅的方式。

※免責聲明:本文獲得《R姐財富方舟-廖嘉紅》授權,文中所提之法令、稅負內容,請以政府公布為準。