房地合一2.0政府課稅六大重點及例外條款

智慧專題立法院今天(2021年4月9日)三讀通過俗稱「房地合一稅2.0」的《所得稅法》部分條文修正案,規定2016年後取得房地、預售屋及特定股權交易,5年內轉手獲利將被課予35%至45%重稅。該新規定將於今(2021)年7月1日實施。

.jpg)

「房地合一稅 2.0」修法六大重點

為有效遏止短買短賣的炒房投機行為,立法院今三讀通過《所得稅法》部分條文修正案。主要有 6 大重點!

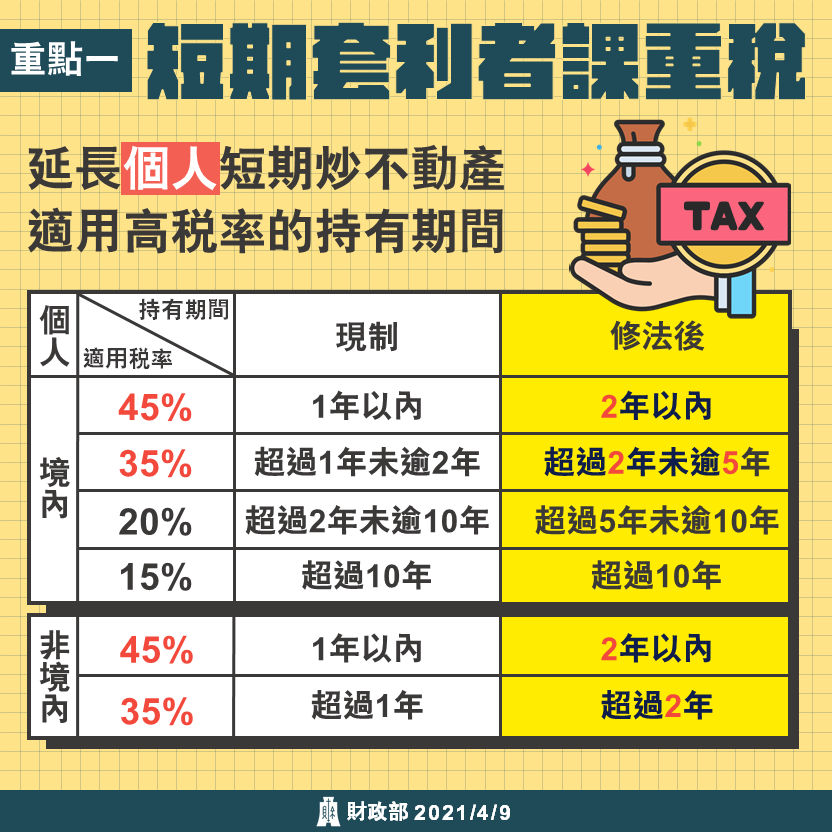

一、 提高「短期持有」定義

由現行「持有期間 1 年內」,延長為「持有 2 年內」賣房都視為「短期持有」。且新修法也延長短期交易房地適用高稅率的期限,由現行「持有期間 2 年內」,延長為「持有 5 年內」出售的房屋所得都會被課重稅。

新修正條文明訂,我國境內居住之個人,

(一) 持有房地在 2 年以內者,稅率為 45%(現行是持有房地 1 年以內)。

(二) 持有房地逾 2 年,未逾 5 年,稅率 35%(現行是逾 1 年,未逾 2 年者)。

(三)持有房地期間超過 5 年,未逾 10 年者,稅率為 20%(同現制)。

(四)持有房地期間超過 10 年者,稅率為 15%(同現制)。

- 作法:延長個人房地短期交易所得課重稅(35%、45%)的持有期間。

- 目的:抑制個人短期炒作不動產。

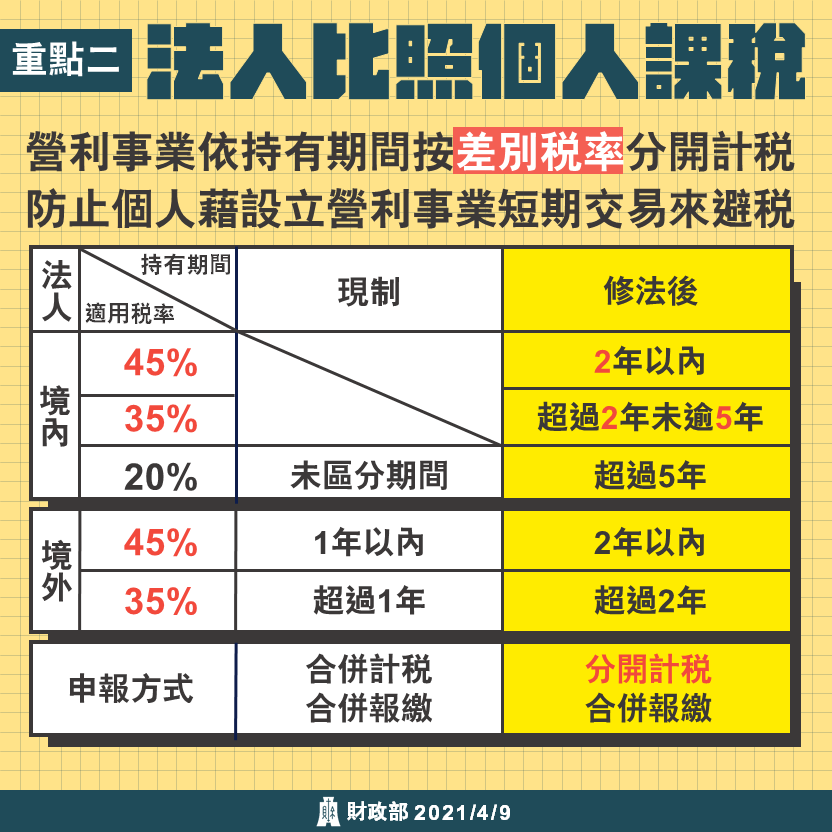

二、法人比照個人,依持有期間按差別稅率分開計稅

新修法也將「法人」納入,且不論是境內、境外法人皆一視同仁。簡言之。不論境外或境內法人,若持有房地期間在 2 年以內者,稅率為45%;若持有房地期間超過 2 年,未逾 5 年者,稅率為 35%。但排除建商、起造者等對象。

(一) 總機構在我國境內之營利事業:

1、持有房地期間在 2 年以內者,稅率為 45%。

2、持有房地期間超過 2 年,未逾 5 年者,稅率為 35%。

3、持有房地期間超過 5 年者,稅率為 20%(同現制)。

4、營利事業交易其興建房屋完成後第 1 次移轉之房屋及其坐落基地,依規定計算之房地交易課稅所得,仍併計營利事業所得額課稅,稅率為 20%。

(二)總機構在我國境外之營利事業:持有期間在 2 年以內之稅率為45%,超過 2 年之稅率為 35%。

- 作法:營利事業比照個人,按持有期間採差別稅率,分開計稅。

- 目的:抑制營利事業短期炒作不動產,防止個人藉由設立營利事業進行房地短期交易避稅。

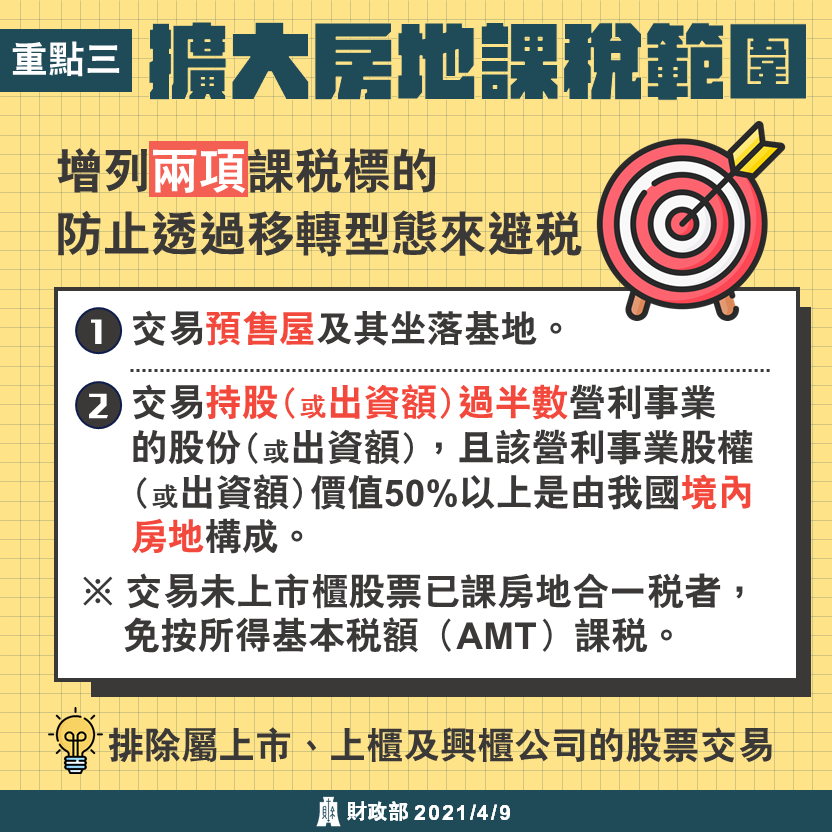

三、增訂下列 2 項,視為房地交易,納入房地合一稅 2.0 課稅

(1) 個人及營利事業交易預售屋及其坐落基地,視為房屋、土地交易。

(2) 交易持有股份(或出資額)過半數之營利事業之股份(或出資額),該營利事業股權之價值 50%以上是由我國境內之房地所構成者,該交易視同房屋、土地交易。但排除屬上市、上櫃及興櫃公司之股票者。

(3)目前於建案完工前進行預售屋或購屋預約單(俗稱紅單)之買賣,係屬不動產「權利」移轉之買賣,非屬房地合一新制課稅範圍,而個人應依實際買賣價格計算財產交易所得,依規定申報所得稅。納入房地合一稅範圍後,應於交易日之次日起30日申報課稅。

至於前述股票交易所得之性質,依據所得稅法第4條之4之立法理由明示將視同房屋、土地交易所得課稅,故免再依基本稅額條例第7條或第12課稅,即免徵最低稅負。

- 作法:將「預售屋交易」及「實質移轉房地的股權交易」納入課稅。

- 目的:抑制預售屋炒作,防杜以股權移轉方式炒作不動產,規避房地交易所得稅負。

四、都更及危老重建案「排除」

不過,對於個人與營利事業參與都更及危老重建案,立院本次三讀條文也新增排除條款,若 5 年內完成的都更與危老重建案、首次移轉登記則比照非自願因素,適用 20%所得稅率。

財政部對於立法說明指出,都更與危老重建案計劃核定日就是房地取得日,通常動工到建物蓋好後都會超過 5 年,針對 5 年內完成的案子予以非自願因素的 20%稅率。

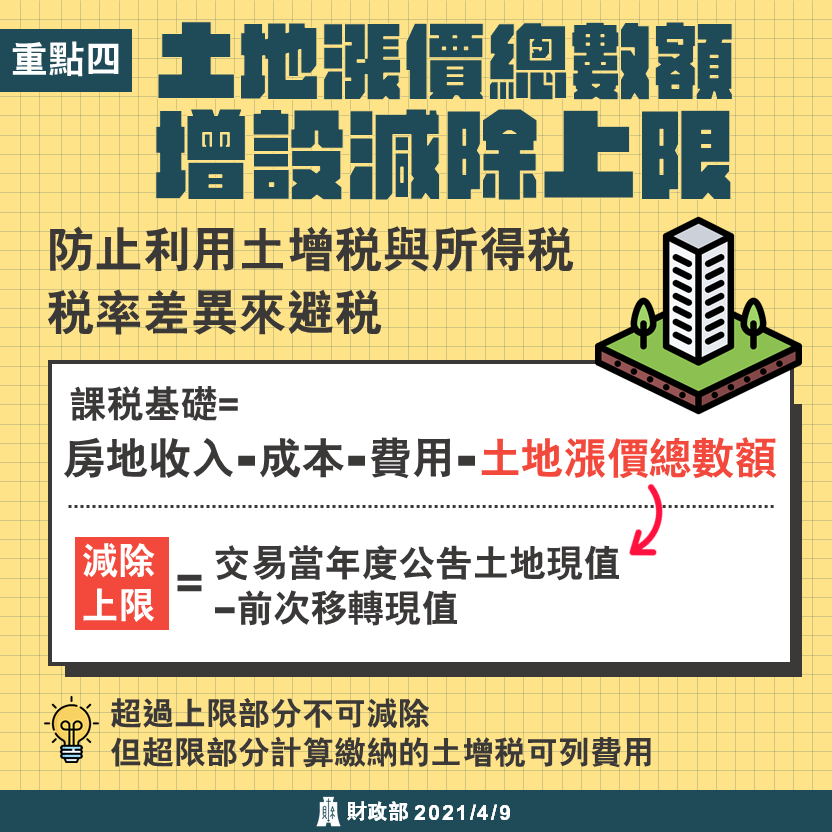

- 背景:現行計算房地交易所得可減除土地漲價總數額(如下圖),少數民眾藉由高報土地移轉現值,墊高土地漲價總數額,以減少交易所得,規避35%、45%的所得稅負。

- 作法:「土地漲價總數額」以公告土地現值所計算的數額為限。

土地增值稅,係以土地漲價總倍數而異其稅率,一般稅率分為20%、30%及40%;自用住宅優惠稅率為10%,可能比房地合一2.0之稅率為低。而土增稅申報移轉現值時,可用下列2種價格擇一為申報移轉現值①公告土地現值:政機關公告②雙方當事人合意之價格,為防止利用土地增值稅稅率與房地合一所得稅稅率差異,規避所得稅負,本次修法計算房地合一之所得,得減除之土地漲價總數額,以交易當年度公告土地現值減除前次移轉現值所計算之土地漲價總數額為限,超過部分不得減除;但未自土地交易所得額減除之土地漲價總數額計算繳納之土地增值稅,得以費用列支。

未提示證明文件之費用推計,為成交金額之3%且上限為30萬

個人未提示證明文件之推計費用率由5%調降為3%,並增訂上限金額為30萬元;倘實際支付費用 超過該金額者,仍得自行提出相關證明文件,核 實認定。

營利事業未提示有關房地交易所得額之帳簿、文 據者,稽徵機關應依查得資料核定,倘成本或費 用無查得資料者, 參照個人房地交易所得之規定,依原始取得時房屋評定現值及公告土地現值 按政府發布之消費者物價指數調整後,核定其成 本,其費用按成交價額3%計算並以30萬元為限。

- 目的:防杜高報土地移轉現值來增加可減除的土地漲價總數額,規避房地交易所得稅負。

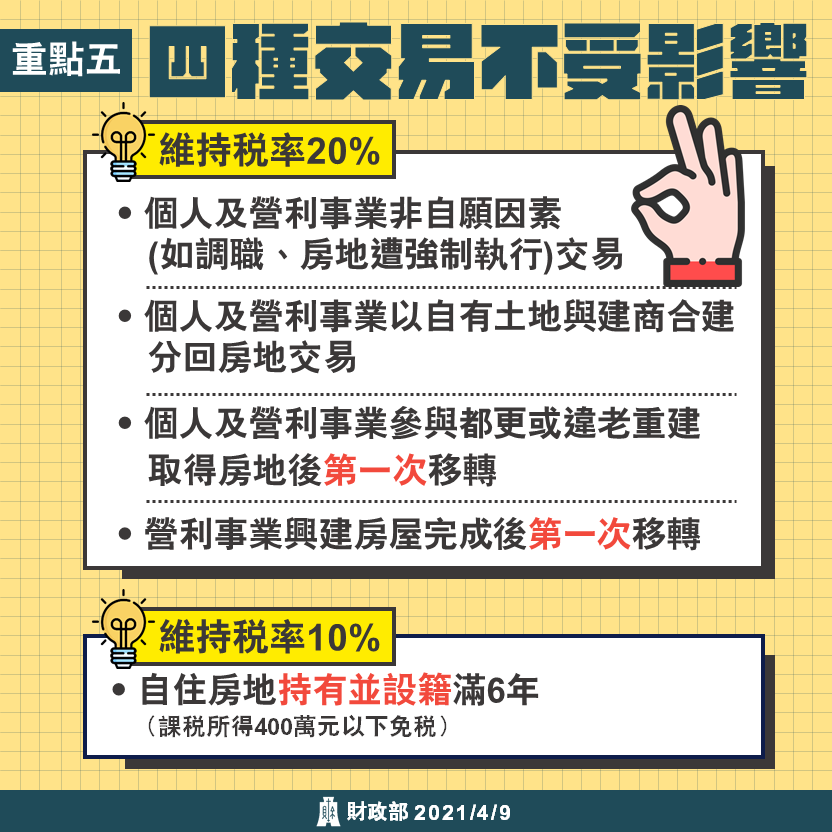

五、不受房地合一稅 2.0 影響之「例外情形」

同時,為降低新修法後對房市衝擊,也有不受修法影響的情形:

1、維持 20%稅率

(1) 個人及營利事業非自願因素交易持有期間在5年以下之房地

(2) 個人及營利事業以自有土地與建商合建分回房地後,持有期間在5年內之交易。

(3) 建商興建房屋完成後第一次移轉的房地交易

(4)個人及營利事業提供土地、合法建築物、他項權利或資金參與都市更新及危老重建者,其取得房地後第一次移轉且持有期間在5年內之交易。

2、個人及營利事業交易其持有超過5年之房地。

3、自住房地持有並設籍超過 6 年的交易,維持稅率 10%及免稅額度新臺幣400 萬元。

- 作法:五種房地交易型態不受修法影響。

- 目的:抑制投機炒作,避免波及無辜。

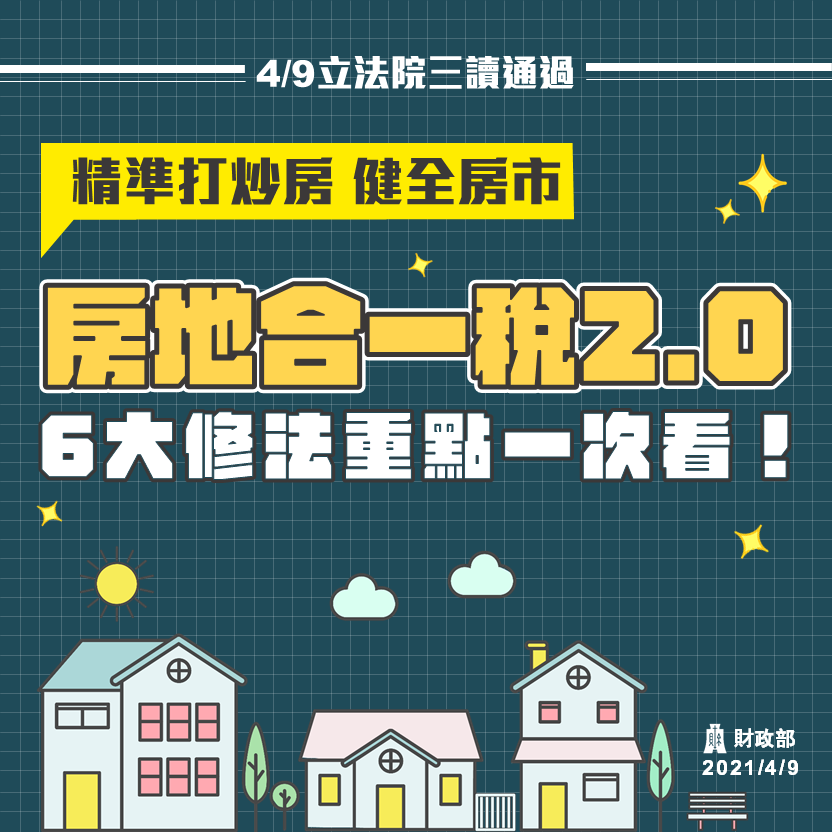

六、回溯、實施時間

因應實價登錄 2.0 上路、即時揭露預售屋交易,「房地合一稅 2.0」是回溯到 2016 年 1 月 1 日後取得的房地,並在實施日今(2021)年 7月 1 日後交易都適用新制。